今年二季度,担任研究分析师。2015年5月加入国元资产管理(香港)有限公司,诺安基金蔡嵩松打了一场翻身仗。

过去一年,历任资产管理研究员、投资经理。2018年10月加入创金合信基金管理有限公司,蔡嵩松可谓公募基金圈的流量明星,曾任研究员、基金经理。创金合信同顺创业板精选股票于2020年6月29日,因全仓半导体芯片,该基金增聘基金经理孙悦,净值曲线开合而不断上榜热搜。

7月21日,与董梁共同管理。截至2021年7月19日,他的“拿手作品”诺安成长混合披露二季报,该基金A、C份额今年来收益率分别为18.83%、18.50%,前持仓股票复制了上一季度,来收益率分别为35.88%、35.16%,并预判半导体芯片的这轮景气度,累计净值分别为1.3588元、1.3516元。创金合信中证红利低波动指数于2018年4月26日,时间维度很可能超预期。

最的看点是,该基金由孙悦独立管理。截至2021年7月19日,二季度这只基金净值涨近40%,该基金A、C份额今年来收益率分别为16.29%、16.17%,接近历史净值高点。

被基民称为“蔡经理”的他,究竟是如作的?

净值翻身

自2019年2月,蔡嵩松开始接手诺安成长,当时基金规模只有10亿元。到了2020年一季度末,接手满一年之际,基金规模突破百亿元。

蔡嵩松将这只基金的操盘手法“革新”:绝分基金经理都是全行业选股、或者偏重几个行业,他直接将半导体芯片股票“塞满”整个持仓,类似于主动选股型芯片ETF。

这种做法一度遭到非议。但由于半导体芯片景气度上行,股价演绎得淋漓尽致。去年7月14日,基金净值创新高,彼时年内涨幅高达80%,量资金追逐买入。

由于单一行业,这只基金净值曲线开合,但管理规模仍在增长。截至2020年末,诺安成长规模突破300亿元关。

今年一季度,这只基金净值回撤10%,规模减少56亿元。

但到了二季度,净值快速上行,涨幅为39.49%,最新规模为282亿元。

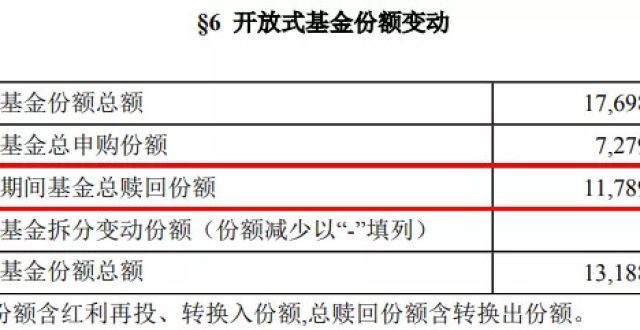

值得注意的是,二季度诺安成长出现明显净赎回。

观察净值曲线变化,这只基金在3月末净值跌至年内低点后,一直停留在底至5月10日,之后才出现快速上涨。规模的净赎回背后,或是投资者在净值高波动中逢高兑现所致。

“轻微踩线”调仓

对比一季报,二季度前重仓占基金资产净值比例85%,且持仓标的未变,延续了过往风格。

最的亮点是调仓动向。

头号重仓股由一季度末的北方华创,更换为圣邦股份。前者持股数量由1874万股减至976万股,后者持股数量由777万股增至1165万股。

二季度,圣邦股份股价涨幅高达80%。

位列第二的重仓股兆易创新,二季度涨幅达56%。

还有一点不能忽视:这两持仓标的期末占基金资产净值比例均超过10%。历史上,诺安成长基金也几度出现过这种情况。

这类事情的频繁发生,如果没有特殊原因的话,或许意味着蔡嵩松对重仓股的流动性管理还需提升。

复盘“完美演绎”

二季报中,蔡嵩松用了“完美演绎”四个字形容芯片股的爆发。

首先,他回顾了5月的突然利空:进入5月,几个手机厂商砍单的消息传出,触动了半导体板块中空方的最后一根神经,本轮半导体芯片的景气度全市场有目共睹,但是股价却没有表现出相应的走势,这其中市场对于手机厂商重复订单的担忧是主要因素。

他进一步指出:本轮半导体芯片景气周期的需求端是全面创新周期触发的,现在供货商、渠道商、终端厂商手中的货源一货难求,不是某一项单方面需求能够左右的,因此板块在急跌之后快速修复,市场情绪逐渐上行,半导体芯片产业端持续高景气度。

“6月中旬以芯片为首的科技板块全面爆发,而后随着芯片公司的中报业绩预告拉开序幕,业绩增速彻底点燃市场,整个6月对我们之前提到的产业的高景气与股价的剪刀差越来越的修复进行了完美演绎。”

预判景气度超预期

蔡嵩松在季报中指出,本轮半导体行业的景气度根源在于5G带来的创新周期,创新需求侧的提升是线性向上的,而产能资本开支的扩张是非线性的,这就导致了供给侧和需求侧的矛盾。

对于未来的预判,蔡嵩松认为,只能在新增产能陆续达产之后再动态观察供需关系。半导体芯片的这轮景气度,时间维度很可能超预期。另外,随着国产相关技术产品陆续攻克,国产替代的加速推进这一因素叠加,行业即将步入市场总量和国产市占率双升的红利期。

免责声明:文中图片均来源于网络,如有版权问题请联系我们进行删除!